Блог компании БКС Мир инвестиций |Топ-10 бумаг с наибольшим потенциалом роста

- 27 марта 2025, 18:01

- |

Российский рынок немного откатывается от достигнутых вершин после недавнего ралли, вызванного геополитическим потеплением. Ближайшие поддержки уже рядом, и очередная волна роста не за горами. На отскоке лучшим образом себя могут показать бумаги с наиболее высоким потенциалом к росту. Их мы и отобрали для сегодняшнего обзора.

Недавно аналитики БКС опубликовали Стратегию на II квартал. В ней представлен комплексный взгляд по многим российским акциям. Бумаги с высоким потенциалом могут расти опережающими темпами и кратно обогнать рынок в момент его разворота.

Отыграть подъем этих бумаг можно, непосредственно купив их. Для инвесторов, более склонных к риску, можно задуматься об открытии длинных позиций во фьючерсах на акции из подборки, для которых есть такая возможность.

1. Хэдхантер

Ждем, что конкуренция за рабочую силу на рынке РФ продолжит способствовать росту выручки компании. После редомициляции Хэдхантер намерен регулярно выплачивать дивиденды. Также действует программа выкупа собственных акций. У компании низкая долговая нагрузка, поэтому она менее зависима от влияния высоких процентных ставок.

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 3 )

Блог компании БКС Мир инвестиций |X5: ритейлер возобновляет выплату дивидендов — что дальше

- 21 марта 2025, 17:35

- |

• Первые после редомициляции дивиденды объявлены в размере 648 руб. на акцию. По нашим оценкам, это дает доходность 18%.

• Новая дивполитика предусматривает целевой уровень долговой нагрузки — чистый долг/EBITDA — в диапазоне 1,2–1,4х.

• Наши предположения, изложенные в отчете, подтвердились — наш прогноз дивидендов остается в силе.

• Ждем еще одну выплату в конце года в размере 490 руб. на акцию.

• В сумме дивдоходность на горизонте года, по нашим оценкам, может составить 31%.

• У нас «Позитивный» взгляд на акции Х5 (ИКС5) на год: бумаги торгуются с мультипликатором 3,6х EV/EBITDA и 9,1х Р/Е на базе наших прогнозов на 2025 г.

В деталях

В деталяхСчитаем, что 648 руб. — только первая выплата в этом году, и вот почему. Долговая нагрузка у Х5 низкая и даже после выплаты первых дивидендов, по нашим расчетам, останется ниже целевого уровня, установленного дивполитикой.

Дивидендная политика X5 предусматривает целевой уровень долговой нагрузки в диапазоне 1,2–1,4х Чистый долг/EBITDA — по стандартам IAS 17. На конец 2024 г. этот показатель составлял всего 0,1х, включая депозиты.

( Читать дальше )

Блог компании БКС Мир инвестиций |Портфели БКС. Геополитика — ключевой фактор

- 05 марта 2025, 10:53

- |

Основной тренд по Индексу МосБиржи остается восходящим по мере того, как развиваются отношения России и США. Второй важный фактор, который влияет на российский рынок, — это монетарная политика ЦБ. Наш базовый сценарий: в июне вероятно первое снижение ключевой ставки.

Главное

• Краткосрочные идеи: в фавориты включили Сбер-ао вместо Сургутнефтегаз-ап (в абсолютном выражении падение на 6%, а относительно Индекса МосБиржи — минус 10%).

• Динамика портфеля за последние три месяца: фавориты выросли на 30%, Индекс МосБиржи — на 27%, аутсайдеры — на 22%.

Краткосрочные фавориты: причины для покупки

Сбербанк

Сбер-ао — новая бумага в портфеле. Сильные рыночные позиции, а также разумная политика рисков и управления капиталом позволяют банку демонстрировать высокие финансовые результаты и уверенный органический рост капитала, что вместе со стабильно высокой рентабельностью более 22% ROE дает возможность выплачивать привлекательные дивиденды.

Сбер торгуется ниже своих исторических значений с P/E 4,1x против среднеисторического уровня 5,6x, несмотря на продолжающийся рост бизнеса и рекордную прибыль за прошедший год.

( Читать дальше )

Блог компании БКС Мир инвестиций |Дивидендные истории с потенциалом роста

- 04 марта 2025, 10:42

- |

Ставка ЦБ РФ — 21%. Однако аналитики ждут ее снижения уже в конце I полугодия 2025 г. Это подтверждается и тем, что многие банки начали предлагать клиентам менее выгодные процентные ставки по вкладам. Сейчас хороший момент для формирования позиций в дивидендных акциях. По мере нормализации процентных ставок интерес к голубым фишкам будет лишь возрастать.

Сейчас один из лучших моментов, чтобы пополнить счет для инвестиций. Упустить его — значит, потерять возможности для ощутимого роста капитала в будущем. Дивидендная доходность в отдельных бумагах ожидается выше 30% на горизонте года.

Почему сейчас

• Российские акции — лучшая защита от инфляции на длинной дистанции. Это подтверждается статистикой.

• Прогнозируемый потенциал роста курсовой стоимости акций — до 100% за год в отдельных ликвидных бумагах.

• Фондовый рынок все еще выглядит дешевым по историческим меркам: мультипликатор P/E держится на уровне до 4,2, что заметно ниже среднего последних 10 лет на уровне 6,1.

( Читать дальше )

Блог компании БКС Мир инвестиций |Технологии и ритейл: ухудшаем взгляды после роста котировок, дальше все зависит от ставок

- 21 февраля 2025, 15:53

- |

С момента выхода Стратегии аналитиков БКС на 2025 г. акции потребительского сектора и сектора технологий, медиа и телекоммуникаций выросли в цене в среднем на 27%, и по многим бумагам потенциал роста на год закрылся за два месяца.

Считаем, что справедливые оценки могут быть еще выше, если процентные ставки и стоимость капитала существенно снизятся. Однако на данный момент ключевая ставка ЦБ, неопределенность среды и требуемая доходность остаются высокими, поэтому мы снизили рекомендации по многим бумагам на 12 месяцев вперед после роста котировок.

Главное

• Мы подняли целевые цены по бумагам в среднем на 9% с учетом небольшого фактического снижения безрисковой ставки и фактора прохождения времени. Однако котировки по бумагам ряда компаний выросли сильнее — ухудшаем взгляды.

• Ухудшили до «Негативного» взгляд на МТС и Ростелеком: дивидендная доходность в 8–14% ниже, чем у гособлигаций, а процентные ставки давят на прибыль.

• Также «Негативный» взгляд по акциям с высокой долговой нагрузкой: сохраняем по М.Видео-Эльдорадо и ухудшаем с «Нейтрального» по ВК и АФК Система.

( Читать дальше )

Блог компании БКС Мир инвестиций |3 бумаги на неделю. Рынку нужен сильный катализатор

- 03 февраля 2025, 17:53

- |

Индекс МосБиржи на прошлой неделе топтался на месте, потеряв к пятнице 0,14%. Пока покупатели не могут пересилить продавцов — чем ближе индекс к сильному уровню сопротивления в районе 3000 пунктов, тем медленнее его рост. Если рынок не поддержат позитивные геополитические новости, преодолеть этот уровень в текущих условиях будет крайне трудно.

• Норильский никель: бумага откатилась к 120 руб. и взяла передышку перед рывком.

• Совкомфлот: крепкий уровень поддержки сохраняет силу.

• Транснефть-ап: на графике образовался паттерн продолжения тренда.

ГМК Норникель

Цена акций Норникеля скорректировалась после преодоления сильного уровня сопротивления у 120 руб. Это стандартный прием, чтобы сбить в бумаге перекупленность и дать покупателям набраться сил. В ближайшее время котировки Норникеля могут перейти к активному росту. На это указывает индекс среднего направленного движения: значение выше 20-го уровня говорит, что краткосрочный восходящий тренд сохраняет силу.

( Читать дальше )

Блог компании БКС Мир инвестиций |Корректировка отраслевого портфеля самых перспективных акций 2025

- 24 января 2025, 10:29

- |

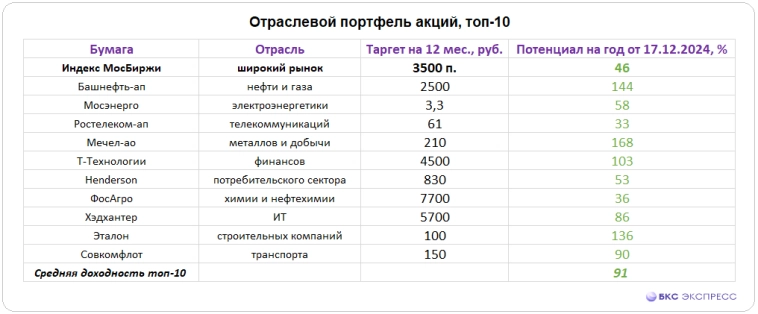

В декабре 2024 г. был сформирован портфель бумаг из различных секторов рынка, обладающий максимальным прогнозным потенциалом доходности на горизонте 2025 г. На фоне новых вводных требуется изменение состава акций, оценим и промежуточную эффективность.

Месяц спустя

На основе Стратегии аналитиков БКС на 2025 г. был составлен портфель из 10 акций — по одной бумаге из каждого сектора рынка с максимальной прогнозной доходностью на год вперед.

Спустя месяц на рынке многое изменилось — состоялось рекордное ралли и цены акций взлетели, появились новые корпоративные вводные. В связи с этим проведем оценку изменения стоимости условного портфеля топ-10, сделаем необходимую замену в составе участников.

Было

Годовой таргет индекса МосБиржи без дивидендной компоненты был определен в 3500 п., от цен на закрытии рынка 17 декабря потенциал составлял 46%. Средняя перспективная доходность портфеля — 91%.

Стало

( Читать дальше )

Блог компании БКС Мир инвестиций |5 идей в российских акциях. Выделяем перспективные бумаги

- 22 января 2025, 11:02

- |

Конец 2024 г. выдался успешным для российского фондового рынка: от минимума индекс МосБиржи отскочил на 21%, локальные максимумы сентября были обновлены. Триггером для роста стало решение ЦБ не повышать ключевую ставку на декабрьском заседании. В начале 2025 г. рынок продолжил подъем — от минимумов индекс МосБиржи отскакивал на 26%. Потенциал для дальнейшего подъема сохраняется. Акции выглядят дешево по историческим меркам, по мере снижения градуса геополитической напряженности восстановление может продолжиться.

Эксперты БКС Экспресс выделили главные тренды и отобрали 5 акций российских компаний, которые могут быть интересны на среднесрочном горизонте.

Газпром

• На фоне благоприятной конъюнктуры на газовом рынке вновь становятся интересными акции Газпрома. Цены на газ в Европе сейчас находятся около $500 за тыс. куб. м — вблизи максимумов за последние 12 месяцев. Благодаря росту цен компания показала позитивные финансовые результаты за III квартал.

• Вопрос дивидендов остается в подвешенном состоянии.

( Читать дальше )

Блог компании БКС Мир инвестиций |3 бумаги на неделю. Важная неделя для рынка

- 20 января 2025, 10:37

- |

Индекс МосБиржи стремительно движется к 3000 пунктов, почти не сбавляя темпа. Чем ближе индекс к цели, тем ярче на осциляторах будет видна перекупленность. Однако она будет мало что значить, если появятся позитивные новости на геополитическом треке.

• ЛУКОЙЛ: бумага преодолела предыдущий максимум.

• Норникель: исторчиеское сопротивление сломлено.

• Банк Санкт-Петербург: легкая передышка после роста завершилась.

ЛУКОЙЛ

После коррекции в начале года акции ЛУКОЙЛа начали двигаться к уровню сопротивления в районе 7500 руб. При этом есть все шансы, что он будет достигнут на следующей неделе. Перекупленности пока не наблюдается, несмотря на высокие значения индексов денежного потока и относительной силы, что дает коридор для роста. Однако с первого раза преодолеть серьезное сопротивление вряд ли получится, поэтому важно вовремя закрыть позицию.

Ожидаем, что к пятнице акции ЛУКОЙЛа вырастут до 7450–7500 руб. (+1,5%–2%).

ЛУКОЙЛ: «Позитивный» взгляд. Цель на год — 9800 руб. / +33%

( Читать дальше )

Блог компании БКС Мир инвестиций |Любимчики аналитиков в 2025. Прогнозы инвестдомов

- 16 января 2025, 10:52

- |

Аналитики инвестдомов регулярно дают прогнозы по акциям российских компаний. Посмотрим, о чем в начале года говорит консенсус — мы выбрали 10 акций, которые, согласно ожиданиям, вырастут сильнее других в 2025 г.

Отбор производился исходя из данных Интерфакса, с учетом позитивной оценки в консенсусе по взглядам аналитиков.

РуссНефть: целевая цена — 235 руб., потенциал — 85%

Компания торгуется с крайне низким мультипликатором 0,7х P/E (2024п) на фоне высокой неопределенности в сроках начала выплаты дивидендов, что дает высокую потенциальную доходность инвесторам с высоким аппетитом риска.

Не находится под санкциями. РуссНефть фокусируется на реализации нефти корпоративным клиентам внутри России. В 2023 г. компания поставила на внутренний рынок 4,6 млн тонн (68% от общего объема продаж).

Аналитики ожидают улучшения финансового положения компании и снижения показателя Чистый долг/EBITDA до 2х с 2024 г.

Также компания выигрывает от роста цен на нефть.

Софтлайн: целевая цена — 193 руб., потенциал — 62%

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал